Duas grandes startups indianas, Ola Electric e FirstCry, estão prontas para testar o apetite dos investidores com suas listagens públicas neste mês, mas ambas tiveram que precificar suas ações abaixo de suas avaliações anteriores à medida que se adaptavam às novas realidades do mercado.

A Ola Electric, maior fabricante de veículos elétricos de duas rodas da Índia, pretende levantar mais de US$ 730 milhões vendendo ações a ₹ 72 a ₹ 76 (86 a 91 centavos) cada, de acordo com seu termo de compromisso. O preço avalia a empresa em cerca de US$ 4 bilhões, o que é 26% menor do que o Avaliação de US$ 5,4 bilhões ganhou em uma rodada de financiamento em outubro de 2023, e bem abaixo da faixa de US$ 6,5 bilhões a US$ 8 bilhões inicialmente visava o IPO. Na verdade, a Ola Electric era avaliado em US$ 5 bilhões em uma rodada em janeiro de 2022.

A FirstCry, a maior plataforma de comércio eletrônico do país para produtos para mães e bebês, pretende levantar até US$ 501 milhões em uma avaliação de US$ 2,9 bilhões, de acordo com seu termo de compromisso. Embora isso esteja em linha com sua avaliação privada do final de 2023, é bem abaixo da avaliação de US$ 4 bilhões que buscava no ano passado e o preço de US$ 6 bilhões que almejava em 2022.

A postura mais conservadora das empresas reflete a mudança nas avaliações de startups conforme as empresas se adaptam ao escrutínio do mercado público. “Fundadores e o conselho de diretores de várias empresas perceberam a importância da proteção contra perdas e de deixar valor na mesa durante o IPO”, disse Swapnil Sheth, diretor e sócio da IndigoEdge, um banco de investimento que se concentra em aconselhar startups.

Obter o preço certo “ajuda a atrair investidores âncora e investidores de mercado público de longo prazo, bem como assinaturas de varejo para o IPO”, ele disse. E atrair tais investidores, por sua vez, aumenta as chances de uma empresa aumentar os ganhos do IPO enquanto reforça o desempenho das ações após a listagem, ele acrescentou.

A Ola Electric e a FirstCry ainda não se tornaram lucrativas. A Ola Electric relatou um prejuízo de US$ 189,2 milhões em receita de US$ 626,3 milhões no ano fiscal encerrado em março de 2024, enquanto a FirstCry viu um prejuízo de US$ 38,3 milhões em receita de US$ 774 milhões no mesmo período.

Para alguns investidores, as avaliações mais baixas resultarão em retornos reduzidos. Enquanto a Tiger Global e a Matrix Partners devem lucrar com seu investimento inicial na Ola Electric, patrocinadores mais recentes como a Alpine Opportunity Fund e a Tekne Private Ventures podem sofrer perdas se a empresa for listada nessa faixa de preço de IPO. A SoftBank, uma investidora em ambas as empresas, está pronta para ganhar dinheiro: lucro de 48% na Ola Electric e mais de US$ 450 milhões na FirstCry, de acordo com uma análise da TechCrunch.

Ola Electric e FirstCry estão seguindo a startup de seguros GoDigit para os mercados públicos. A GoDigit também cortou sua avaliação em 25% para US$ 3 bilhões antes de sua listagem em maio, mas seu valor de mercado subiu para US$ 3,8 bilhões desde então.

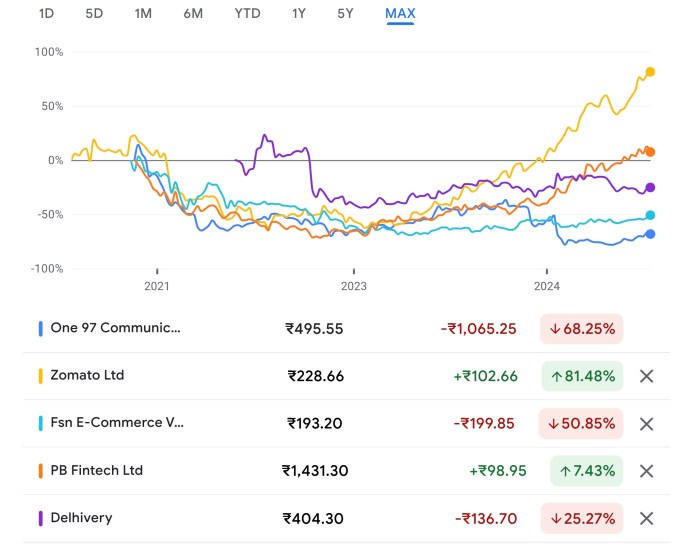

Os IPOs acontecem enquanto startups indianas se preparam para uma onda de listagens públicas nos próximos dois anos. Empresas de tecnologia que abriram o capital no país desde 2021 mostraram resultados mistos, mesmo com o índice de referência Sensex subindo mais de 50% em três anos.

“Vários IPOs da nova era foram negociados abaixo de seus preços de IPO por longos períodos. Também há pressão de venda pós-lock-in expiration sobre as ações”, disse Sheth.

As empresas na Índia provavelmente levantarão cerca de US$ 11 bilhões via IPO e FPOs no segundo semestre deste ano, escreveram analistas do Bank of America em uma nota recente para clientes. Hyundai, Ola, Swiggy e Afcons estão planejando levantar cerca de US$ 5 bilhões em 2024, disse o banco.

A Swiggy, que já liderou o mercado de entrega de comida na Índia, mas desde então perdeu a coroa para a rival Zomato, também arquivado para ir a público. Um banco de investimento estava oferecendo vender ações da Swiggy a uma avaliação de US$ 10 bilhões quando o valor de mercado da Zomato era de US$ 18 bilhões, de acordo com uma nota vista pelo TechCrunch. Swiggy último levantada com uma avaliação de US$ 10,7 bilhões em janeiro de 2022.

“Ao contrário do jargão da indústria, acredito que chamar IPO de ‘evento de saída’ é um pouco impróprio. Acredito que IPO não é uma saída, mas o início de outra década ou mais de jornada, pelo menos para os fundadores/promotores. Eles precisam mostrar uma visão ainda maior e uma jornada de crescimento para os investidores do mercado público, que acompanharão a empresa a cada trimestre, com um escrutínio ainda maior do crescimento, bem como da lucratividade”, disse Sheth.